相关资讯换一换

注意啦!~在泰国工作生活的中国同胞,你们的个税申报了吗?

上期我们对泰国个人所得税的征税对象、征税范围、扣减费用、抵免、计算方法、申报方式、申报和缴纳期限、是否能申请分期和退税等常见个税问题做了介绍,那么,在泰国工作或生活的的外国人是否需要缴纳个税?如果延迟缴纳是否有罚金?小编特别整理了这篇关于在泰有收入的外国人的个人所得税申报和缴纳细则,在泰有收入的各位中国老板、高管,要抓紧申报和缴纳咯!~

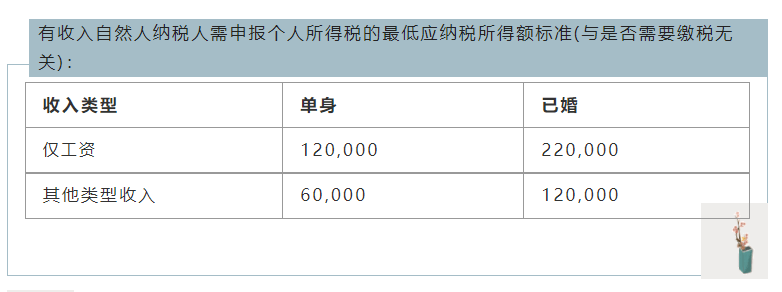

什么样的外国人需在泰国申报和缴纳个人所得税?

1.在泰国以合法员工身份工作、在泰国经营业务、雇主在泰国的业务或在泰国的财产(利息、股息、租金等)获得的收入;

2.在国外工作、在国外经营的业务或在国外的财产获得的收入在该税务年内带入泰国,且该有收入人在该税务年内在泰国连续居留或多次居留累计达180天或以上;

若涉及《避免双重征税公约》或与泰国签订防止重复征税协议的某个国家,该国的个人在个人所得税的申报和缴纳方面必须考虑已签署的关于避免双重征税的两国协议或公约。

收入类型:

第一类收入 包括:来自劳务的收入;

第二类收入 包括:因责任或职责或受雇工作获得的收入;

第三类收入 包括:Goodwill费、版权费或其他权利费、年金或来自遗嘱、其他法律行为或法院裁决的有年金性质的收入;

第四类收入 包括:利息、股息、利润分成、减资款、增资款、股份转让收益等;

第五类收入——财产放租收入,即下列方式获得的收入或收益:

第八类收入 包括:贸易、商业、农业、工业、运输业、房地产销售或除第1类到第7类中列出的其他情况收入;

***备注:具体收入解说参照上一期“泰国个人所得税”

计算方法

方法①

整个税务财年的所有类型应纳税所得额总额

减:法律规定的费用

减:根据法律规定的各项抵税额(不包括捐赠的抵税额)

减:不超过法律规定金额的捐赠抵税额

= 净收入

根据个人所得税税率名录计算净收入的应纳税额

需使用方法①的条件:

1)仅有第一类收入; 或

2)除第一类收入的所有类型的应纳税所得额<120,000泰铢;

实务举例:

持工作证和工作签外国籍员工月薪35,000泰铢,无其他收入,单身,无其他抵税项(如捐赠、购买人寿保险等),公司月扣300泰铢的个人所得税,年终个人所得税计算如下:

年收入: 35,000 x 12 =420,000泰铢

扣: 单身费用60,000铢

社保9,000泰铢

生活费用100,000泰铢

年净收入:251,000泰铢

减:150,000泰铢免征税额

剩余应纳税所得额为101,000泰铢,税率5%

应纳税额=101,000 x 5% =5,050泰铢

减:已缴纳的个人所得税300 x 12 =3,600泰铢

剩余应缴税额=5,050-3,600=1,450泰铢(年终需缴纳1,450泰铢)

备注:具体可扣的法定费用、法定抵税额、捐赠抵税额及个人所得税税率名录,可参照上一期“泰国个人所得税”,部分尚未发布资讯可添加官方微信获取;

方法②

应纳税额 = 除第1类收入的所有类型的应纳税所得额 x 0.5%

必须使用方法②的条件:

除第一类收入的所有类型收入总额 >= 120,000 泰铢;

结论:

剩余应纳税额(或超付税额可申请退还)=应纳税额-被扣的预扣税-已缴纳的半年所得税-预缴的所得税-股息税抵免

解析:

1.只需使用方法①计算税额的,计算出来的税额即为应纳税额;

2.只需使用方法②计算税额的,计算出来的税额即为应纳税额,且②< 5,000 泰铢,免征;

3.需使用两种方法计算的,需进行应纳税额比较,即使②< 5,000泰铢,也仅是基于方法②免征,仍需使用方法①计算应纳税所得额,并申报和缴纳(若有):

①>②,应纳税额为①

①=②,应纳税额为①或②

①<②,应纳税额为②

4.应纳税额应当零头计入预缴所得税中。

申报方式

1.线下申报:

有曼谷居住地址的有收入纳税人可于曼谷30个地区税务局分局或所有地区税务分局(区级)申报,在外府则向地区税务局分局(府级)和地方税务局分局(区级)申报,视情况而定。

另一种线下申报和缴纳方式为邮政挂号件(详情请参照“泰国个人所得税”篇)。

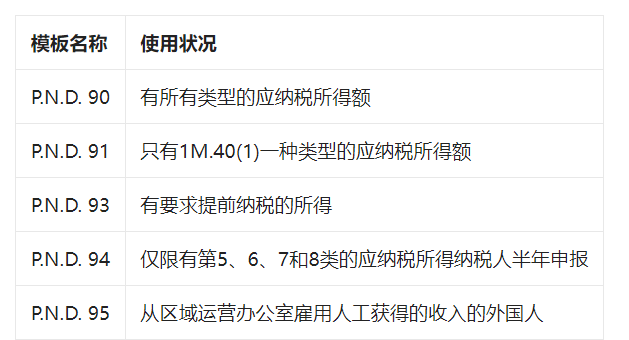

使用的申报表

2.线上申报:

1.登录税务局网站www.rd.go.th或手机端RD smart Application申报;

2.择申报P.N.D. 90或P.N.D.91服务(根据实际选择);

***如第一次访问服务,需先注册账号;

3.输入详细数据信息,包括:收入项、抵免费用、豁免预扣税的收入等,后单击"确定"以确认申报;

4.检查录入的数据信息,确认并提交,系统将立即自动出应纳税税额结果;

5.根据结果操作:缴税、退税、无需操作;

***详情参考上一篇幅“泰国个人所得税”

建议采用线上申报方式,即可延长申报期,也可采用便携的电子缴税方法,只要一部带泰国掌上银行的手机即可扫码支付。其他支付方式,请参阅“泰国个人所得税”篇。

温馨提示

没有身份证号码的有收入纳税人即外国人或未分割的遗产,在收入发生之日起60天内申请税务识别码和纳税人身份卡。